Hirdetés

- Claas traktorok új

- Mi lesz veled mezőgazdaság! új

- Claas Lexion vélemények új

- MTZ traktor szerelési kérdések – Mindörökké Belarus! új

- Fiatal agrárvállalkozók induló támogatása c. pályázat - Minden Fiatal Gazda ide :) új

- Strip-till (Orthman) féle sávos művelésé a jövő! új

- Karácsony új

- Offtopic / Kocsma (chat minden egyéb része) új

- Haszonbérleti szerződés új

- Poénok új

Cikkajánló

1728 hozzászólás

Szerintetek áfás őcsg-ként ,mobil telefonnak vissza lehet igenyelni az áfáját?

Sziasztok!

ÖCSG-ben eddig ha többen akartak értékesíteni, akkor ÁFA szempontjából azonos jogállásúnak kellett lenni, vagy csak egy ember értékesített és akkor a többi tagnak nem számított a jogállása. Most ha jól tudom ez megváltozott, és párhuzamosan értékesíthetnek ÁFÁ-s illetve kompenzációs tagok is. Valaki értékesített már így? Mire kell figyelni? Ha kompenzációval adok el, akkor legyen a nevemre szóló számla költségekről is? Van erről valami kiadott tájékoztatás a NAV vagy a kamara részéről?

Köszi a segítséget!

Válasz uff #1725. hozzászólásáraÉrdekes, mert a kereskedő szerint áfa körös őstermelő visszaigényelheti áfát. Személyautóról van szó.

Könyvelő szerint csak a teherautó áfája igényelhető vissza.

Ezek a pick up talicskák nem igazán jönnek be.

A nyílt lízingel talán lehet személyautót is, de a lízingdíj meg majdnem annyi mint az áfa.

Válasz erni #1724. hozzászólásáranyilt végű lizingre útelszámolással a maradványértékig elszámolható, most nézegetem, cégautóadót kell fizetni, octavia jó lenne

Üdv.

Őcsg tagja-vezetőjeként, új személyautó áfája visszaigényelhető-e?

Vagy csak haszongépjármű vagy pick-up-ok?

Válasz Nagy Péter 40 #1722. hozzászólásáraKöszönöm.

Válasz aaniko78 #1721. hozzászólásáraAz önkormányzatodnak van külön mintája elviekben, ha bemész hozzájuk gondolom adnak is.

Ha meg nem adnak magadtól megírod a

helyi iparűzési adóbevallást helyettesítő nyilatkozatot.

Amiben megadod az alapadataid és leírod hogy a bevételed nem éri el az éves minimálbér 50%-át ezért mentesülsz az adóévre vonatkozó helyi iparűzési adóbevallási kötelezettség alól.

Dátum, aláírás és annyi.

sziasztok!

Segítségeteket kérem, ha tudja valaki, hogy mivel nem érem el az 1392000 Ft bevételt, akkor az iparűzési adó esetén melyik nyomtatványon kell jeleznem az önkormányzatnak. Köszönöm

Válasz Jana11 #1719. hozzászólásáraKöszönöm Szépen a válaszokat.

Válasz farminghun #1717. hozzászólásáraFarminghun, a tervezet csak mintegy tájékoztatásként tartalmazza az adatszolgáltatókat, hogy ezek alapján készítette el a Nav. Igazából őket mármint az adóhivatalt ez a te bevallásodból nem érdekli.

Válaszd a módosítás, kiegészítést, írd át a bevételt a három helyről szóló valós bevételre, és vezesd így le az egészet, akkor nálad nem lesz probléma. Ha véletlenül kikapnak ellenőrzésre, és megmutatod a bizonylatokat, aki nem szolgáltatott adatot, ő kaphat egy mulasztási bírságot.

Válasz farminghun #1717. hozzászólásáraTe tudod az összeget. Valld be, számolj azzal is, add hozzá, abból neked gondod nem lehet, mert nem lesz eltitkolt bevételed!

Szép Estét! Főállású őstermelőnél, három helyre történt értékesítés a tavalyi évben, de az SZJA tervezetben csak két kifizető szerepel az adatszolgáltatásnál. Kérdésem, hogy tudom beírni a harmadik kifizetőt is név, adószám, kifizetett összeg szerint, úgy ahogy a másik kettő is szerepel az SZJA bevallásban? Vagy csak a bevallásban, az ŐST-50. A 2023. évi adóalapba beszámítót bevételekhez hozzá adom ezt az összeget is?

Válasz A.I. #1711. hozzászólásáraTavaly még volt különbség településenként, és munkaóra arányosan pont ott dolgoztunk a legtöbbet, ahol a legkisebb az IPA

Moderálási elveink miatt törölve: 2024-04-23 12:16:40

Válasz csabahegeszt #1712. hozzászólásáraNeked kell (kellett volna) bejelentkezned…

Válasz csabahegeszt #1712. hozzászólásáraMire gondolsz? Mi nincs? Helyi iparűzési adó bizony van nálatok is, csak valamiért a helyi adóügyes elsiklik a bevallást nem adó mg termelők felett.

Illetve csak bizonyos értékhatár felett kell, de ha van 1-2 hektár szántód, meg őstemelőid bevételed, akkor ,Te is bevallásra kötelezett vagy. Ami nem azt jelenti, hogy fizetned is kell, mert lehet nullás is, de azt is be kell vallani.

Válasz A.I. #1709. hozzászólásáraHogy mi?

Erről kiértesít az önkormányzat?

Ilyen szerintem nálunk nincs.

Vagyis remélem

Válasz JD 4630 #1710. hozzászólásáraAhogy írod, annyi, hogy nem tudom van-e még olyan, hogy 0,5-2% vagy már csak 2% központilag meghatározva.

Válasz A.I. #1709. hozzászólásáraÁlltalány van 50/év/fő/település vagy tételes, ahol mg bevétel- input költség és ennek a településenként eltérő százaléka(0,5-2 %), eddig sem érte nekem meg az álltalány.

A szemétség az, hogy öcsg tagonként külön külön bevallás kell idéntől ráadásul minden faluba, nálam az eddigi 5 bevallásból lesz 20

Válasz Gazdász93 #1707. hozzászólásáraNem helyi megoldás, hanem egyik választható út. A másik, ha jól tudom a nettó árbevétel 2%-a. (Nem vagyok adószakértő, de úgy tudom így van)

Válasz Tom250 #1706. hozzászólására15-e volt a fizetési határidő. Értesítést lehet, hogy csak az kapott, akinél változott az összeg az előző évihez képest. Az viszont jó kétdés, hogy miért nem látod, mint lejárt rartozást. Kérdezz utánna NAV-nál segítő készek szokták lenni. Aztán meg, ha van mit, fizesd be, mert ketyeg a "bünti"!

Miután a drágalátós kormányunk tavaly nagy csinnadrattával bejelentette hogy nem lesz több adó ami a gazdákat terhelje nálunk idei évtől az ÖCSG tagok fejenként bevételarányosan kb 50 ezer forint/fő iparűzési adót kell befizetnünk a helyi önkormányzatnak úgy hogy fideszes a polgi. Van még az országban ilyen máshol is vagy csak ebben az elcseszett Alföldi zsákfaluban aminek dirket nem írom le a nevét mert pár helyi nyaller akikről tudom hogy gyakran olvasgatnak itt egyből szaladna a polginak árulkodni sejtve hogy én merészelek panaszkodni

A gépjárműadóval most mi a helyzet? Mert nekem még nem jelent meg az adószámlámon..

Nem úgy volt hogy április 15?

Tisztelt Fórumolvasók!

Agárszektort könyvelek közel 10 éve. A 2021-es változásokat követően tapasztalom, hogy rengeteg a nyitott kérdés az őstermelők, családi gazdaságok és mezőgazdasági egyéni vállalkozók adózásával kapcsolatban. A könyvelők nagy részének nincs kapacitása az új és speciális szabályok követésére.

A falugazdászok és az új ügyfeleim hálálkodva, örömmel veszik tanácsaimat és szakmai segítségemet, mondván nem találnak mezőgazasághoz értő könyvelőt.

Azért tudnak kevesen rólam, mert eddig nem hirdettem a szolgáltatásomat, hiszen rengetek ügyfelem van, akik egymás után jöttek hozzám ajánlások alapján.

Viszont most bővült az irodám egy fővel és úgy érezzük van szabad kapacitásunk új, mezőgazdaságban érdekelt ügyfelet fogadni.

Az alábbi e-mail címen tudok segítséget nyújtani bármely kérdés kapcsán, illetve itt tudnak időpontot egyeztetni konzultációra is: agrarkonyvelo@gmail.com

Válasz Nagy Péter 40 #1701. hozzászólásáraez így megnyugtató. thx

Válasz Zoli1437 #1702. hozzászólásáraElnézést. A linket elszúrtam. Innen a 06-os .pdf

https://nav.gov.hu/ugyfeliranytu/nezzen-utana/inf_fuz/2023

Válasz envagyok2 #1697. hozzászólásáraKérdés, hogy mennyire. Ez a szabály:

file:///C:/Users/Zoli/Downloads/06%20A%20mez_gazdas%C3%A1gi%20_stermel_%20ad%C3%B3z%C3%A1sa%2020240111.pdf

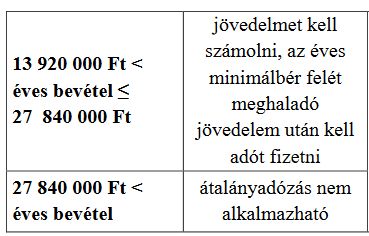

Válasz envagyok2 #1694. hozzászólásáraHa átalányban vagytok tagonként majdnem 14 millióig nincs szja.

Közel 28 millióig meg a 14 misitől nagyobb bevételnél milliónként cirka 15 ezer forint szja-t kell fizetni.

A 8 milliós határ amit a kolléga említ az a járulékokra vonatkozik hogy 8 millióig jóformán nem fizetsz semmit és persze akkor nem is kell számítani a 28500-nál nagyobb nyugdíjra.Más kérdés hogy ha rendesen fizetsz akkor se biztos..

Válasz envagyok2 #1699. hozzászólásáraAkkor az a hajó már elment!!

Válasz Ohaza63 #1698. hozzászólására2023. múlt idő minden.

Válasz envagyok2 #1697. hozzászólására

8 millió Ft/fő az ÖCSG-nél, utána már adózik az a fölötti részre.

Ha túl sok a bevétel, akkor át kell vinni az eladást, de legalábbis a kifizetést a következő évre.

Pl. eladod decemberben, de fizetési határidő az a jövő évre essen, mert az ÖCSG sek pénzforgalmi elszámolásúak.

Válasz Zoli1437 #1696. hozzászólásáraez olyan hiba, hogy túl sok lett a bevétel. nagyon túl sok...

Válasz envagyok2 #1695. hozzászólásáraHibáztam már néhányszor. Nálam a gyakorlat, hogy felhívom a NAV-ot (1819) és ott megmondják, hogy hogyan tudom kijavítani.

Válasz envagyok2 #1694. hozzászólásárajujjdenagyon elbasztam. ez még a holdról is látszik, annyira. csnált már valaki ilyet, van megoldás?

hogy van, tavalyra egy öcsg tagra mekkora árbevételt kaphat nem tudom adómentesen meg átalány meg mifaszom?

aszem elbasztam, de borzalmasan brutálisan

Köszönöm a válaszokat, közben a kamara honlapján találtam pár ezzel kapcsolatos kérdést:

Vadkár után kapott kártérítés, kártalanítás bevételnek minősül-e?

Mezőgazdasági őstermelő esetében a káreseménnyel összefüggésben kapott kártalanítás, kártérítés bevételnek minősül. Az őstermelők adózására vonatkozó értékhatárok tekintetében csak a támogatások összegét kell figyelmen kívül hagyni. Mivel a vadkárral kapcsolatban kapott kártérítés, kártalanítás nem minősül támogatásnak, így az adómentesség, valamint az átalányadózás értékhatárának számításakor azt számításba kell venni.

A kárenyhítés címén kapott összegek beleszámítanak-e a bevételbe vagy támogatásnak minősülnek?

Támogatásnak minősül a kárenyhítő juttatás, így az őstermelőnél nem lesz bevétel. A káreseménnyel összefüggésben kapott kártalanítás, kártérítés az őstermelői tevékenység bevétele.

Tehát ha jól értem, az aszálykár, az kárenyhítő juttatásnak minősül és nem káreseménnyel összefüggésben kapott kártalanítás, így nem számít bele a bevételbe?

"1995. évi CXVII. törvény

a személyi jövedelemadóról *

7.§

(3) * Ahol e törvény valamely rendelkezését a magánszemély tevékenységéből származó bevételére vonatkozó értékhatártól függően kell vagy lehet alkalmazni, az értékhatár a jogszabály vagy nemzetközi szerződés rendelkezése alapján folyósított, egyébként bevételnek számító támogatás összegével – ha e törvény eltérően nem rendelkezik – megemelkedik, azzal, hogy nem kell bevételként figyelembe venni a mezőgazdasági őstermelő által e tevékenységével összefüggésben kapott támogatás összegét."

Válasz ZsocaJD #1689. hozzászólásáraA korábbi SAPS és Zöldítés valamint az új rendszerben a BISS és a CRISS valamint az AÖP támogatás nem számít bele az adóapalba., Az összes többi igen. Pl.: AKG, ÖK, biztosítási díjtámogatás mind-mind adóalapot növelő bevétel.

Az állatos jogcímekben nem vagyok otthon.

Válasz ZsocaJD #1689. hozzászólásáraSokkal előrébb nem leszel a válaszommal,de tavaly amit biztosító fizetett aszálykárra azt bevételnek kellett könyvelni...de az nem kincstári kárenyhítés...utóbbit nem tudom.

Üdv! Valaki tudna-e abban segíteni, hogy átalányadózó ÖCSG-nél az aszálykár kártérítésként beleszámít-e a bevételbe, vagy úgy kell könyvelni, mintha támogatás lenne? Köszi!

Válasz ZT&KTD #1686. hozzászólásáraAz iparűzési adó számítása 2023 évre megváltozott. Nézd meg a yutubon elég jól elmagyarázza egy hölgy!

Válasz ahabvagyok #1685. hozzászólásáraAz nav hivatalt kell megkérdezned, ha volt tartozásod akkor behajtják rajtad. Nekem melóhely váltás volt és 2 hétre is küldtek csekket.

Az iparűzési adó miatt kérdezem, ha az őstermelőnek a 9 millió ft a bevétele, akkor az KKV-nak minősül és 1%-os iparűzési adót fizet???

Üdvözletem. Azt szeretném kérdezni, hogyha valakinek több százezres TB tartozása van korábbról, de jelenleg (hónapok óta) van rendes bejelentett munkája, annak érvényes -e a taj kártyája? Jár neki ingyenes egészségügyi ellátás? Vagy előtte a korábbi tartozásokat is rendezni kell?

A gépértékesítés után befizetendő adó elvileg megváltozott visszamenőlegesen. A tavalyi évre befizetett adót vissza lehetne igényelni valahogy. Valaki tudna erről valami jogszabályt?

" 8. Várható változások az őstermelők személyi jövedelem adózásával kapcsolatosan !

Parlament elé került 2023. június 6-án az adótörvények módosításával is kapcsolatos T/4243. számú iromány. Az iromány javaslatai között az őstermelőket is érintő változások találhatóak.

2022. január 1-jétől termelési tényezők értékesítése esetén a jövedelmet a személyi jövedelemadóról szóló 1995. évi CXVII. törvény (a továbbiakban: Szja tv.) 58. §-a szerint az ingó vagyontárgy átruházásából származó jövedelemre, ingatlan esetében pedig a Szja tv. 59-62. §-a szerint az ingatlan, vagyoni értékű jog átruházásából származó jövedelemre vonatkozó szabályok szerint kell megállapítani. Ennek következményeként, ha a mezőgazdasági őstermelő a tárgyi eszközként szolgáló ingóság beszerzési árát a költségek között már elszámolta, úgy a hatályos jogszabályok értelmében a teljes eladási ár képezi a személyi jövedelemadó alapját, ami nagyobb értékű gép értékesítése esetén komoly adóterhet jelenthet az értékesítő gazdálkodó számára.

A fentiek miatt a NAK és a MAGOSZ közösen kezdeményezte annak lehetőségét, hogy a mezőgazdasági őstermelő a tárgyi eszköz eladásából származó bevételével szemben költségként elszámolhassa az őstermelői tevékenység keretében hasznosított, kizárólag üzemi célt szolgáló, újonnan vásárolt tárgyi eszköz beruházási költségét.

A javaslat 15. §-a szerint az Szja tv. 58. §-a kiegészül a (12) és (13) bekezdésekkel.

A javaslat alapján a magánszemély az őstermelői tevékenység keretében hasznosított kizárólag üzemi célt szolgáló tárgyi eszköz értékesítéséből származó bevételt az igazolt költségeken túl csökkentheti az őstermelői tevékenység keretében hasznosított kizárólag üzemi célt szolgáló azon tárgyi eszköz értékcsökkenésként még el nem számolt beruházási költségével, amelyet a tárgyévben, illetve a tárgyévet követő évben az adóbevallás benyújtásáig, de legfeljebb a bevallás benyújtására nyitva álló határidőig szerez meg. A beruházási költségnek az átruházásból származó bevételt meghaladó része a Szja tv. 11. számú melléklet szerint értékcsökkenési leírásként elszámolható.

Az őstermelő a tárgyi eszköz nyilvántartását úgy kell, hogy vezesse, hogy abból megállapítható legyen, hogy a tárgyi eszköz értékesítéséből származó bevételét mely tárgyi eszköz beruházási költségével csökkenti.

A javaslat 22. §-ában foglaltak alapján az Szja tv. 58. § (13) bekezdése az őstermelői tevékenység keretében hasznosított kizárólag üzemi célt szolgáló tárgyi eszköz 2022-ben megvalósuló értékesítése esetén is alkalmazható válik. A módosítás hatálybalépését követően a gazdálkodók önellenőrzés keretében tudják majd módosítani a 2022. adóévre benyújtott adóbevallásukat.

A javaslat 2. számú melléklete az őstermelők családi gazdaságát érintő változást is tartalmaz. Az Szja tv. kiegészül az őstermelők családi gazdaságának megszűnésekor az adókötelezettség megállapítására vonatkozó rendelkezésekkel tekintettel arra, hogy a jelenlegi szabályozás a tag halála, illetve a családi gazdaságból való kilépése esetére határoz meg szabályokat.

Az új rendelkezés alapján, ha az őstermelők családi gazdasága év közben megszűnik, akkor a tagok jövedelmét úgy kell meghatározni, hogy a családi gazdaságnak az őstermelői nyilvántartásból való törlése időpontjáig megszerzett bevételt és – tételes költségelszámolás esetén – a költségeket fel kell osztani a törlés napján közös tevékenységet folytató tagok között.

NAK / Dr. Buzás Tivadar "

Sziasztok!

Munkaviszonnyal rendelkező, őstermelésben nem biztosított őstermelő esetében mi a szociális hozzájárulási adó alapja a minimálbér ötszörösét meghaladó bevétel után? A 10%-os jövedelem, vagy a teljes 12 milliót meghaladó bevétel?

Köszi!

Válasz Anyuska #1680. hozzászólásáraKöszönöm szépen.

Válasz jocika0502 #1679. hozzászólásáraNem kell fizetni, csak ha meghaladod a minimálbér ötszörösét! (most 13.920.000.- Ft)

Szép Estét! Főállású őstermelőnek, akinek a bevétele nem éri el a nettó 12 millió forintot, annak is kell szociális hozzájárulási adót fizetni? Vagy ez csak a nem főállású őstermelőkre vonatkozik?